内镜诊疗器械全国范围集采仍具备 2-3 年的缓冲期,软组织夹、活检钳、穿刺器可能成为后续开启带量采购的品种。与药品集采不同,耗材受医生依赖程度高,产品特异性强并且规格参数众多,缺乏统一的行业标准和编码体系,难以进行“一致性”评价,从目前全国以及各省市范围内的集采进展来看,范围多停留在如人工晶体、冠脉支架等刚需或产品规格齐整、差异较小的耗材,内镜诊疗器械还未被涉及,MISIA 种集采的品种包括腹腔镜吻合器(2020 年 11 月,湖南,谈判结果未出)与一次性套管穿刺器(2019 年 9 月,江苏徐州,价格平均降幅 59.5%)。

主要假设和测算过程如下:

国产替代进程领先内窥镜设备,多款基础类诊疗器械市占率超过进口。整体来看,内窥镜行业三大板块的行业壁垒软镜>硬镜>配套诊疗器械,配套诊疗器械研发耗时较短,因此国产替代进程领先内窥镜设备。基础类诊疗器械是一类应用广泛,功能简单的内窥镜配套诊疗器械,如软组织夹、活检钳、穿刺器等,产品技术壁垒较低,国内厂商凭借结构、功能上的微创新完成超越,叠加价格优势明显,已经基本实现了国产替代。从整体来看,随着国内企业研发能力的提升,我国内窥镜配套诊疗器械的国产替代开始向高端品类延伸。

内镜行业国产替代分为三个阶段,受多因素影响。在进口主导的大环境下,国产内镜的发展可大致分为三个阶段:

(1)高端化:

海外发达国家医保趋紧,国产性价比优势明显。在全球范围内经济增速放缓、人口老龄化趋势增强以及疫情的影响下,美国、日本、德国等国家也面临医保开支增速过大的压力,因此在医疗耗材的选择上偏好高性价比产品。以软组织夹产品为例,根据南微医学招股说明书,2018 年南微医学高性能款软组织夹产品海外平均单价仅 290.85 元,远低于波科、奥林巴斯的同类产品,性价比优势明显。

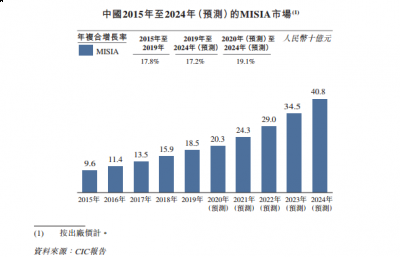

国内微创外科手术器械及配件(MISIA)(硬镜配套)市场稳步增长,预计 2024 年市场规模超过 400 亿元。根据康基医疗招股说明书,中国 MISIA 市场规模从 2015 年的 96 亿元增长至 2019 年的 185 亿元(以销售收入计),CAGR 为 17.8%,预计到2024 年将达到 408 亿元。MISIA 市场国产化率低,从竞争格局看,进口厂商仍占据绝大部分市场份额,其中强生医疗市占率最高(41.2%),2019 年 MISIA 市场销售收入达到 76 亿元,其余进口厂商包括柯惠(16.2%)、爱尔博(3.2%)、施乐辉(1.9%)等。其中国内 MISIA 龙头企业康基医疗市占率为 2.7%,在所有厂商中排名第四,在所有国内厂商中排名第一。

小结:内镜诊疗器械市场增速远超全球,行业景气度高。从国产替代进程来看,基础类诊疗器械率先完成国产替代,市占率已超过进口。扩张类和 EMR/ESD 类诊疗器械正在加速,与进口差距不大,ERCP 类和 EUS 类则处于起步阶段。从竞争格局看,内镜诊疗器械对产能要求较高,容易产生形成规模优势的龙头企业,目前的行业领先企业南微医学、安杰思都以基础诊疗器械为主,逐步向高端品类扩充,持续扩宽护城河。

投资要点:内镜配套诊疗器械空间广阔,国产替代扬帆起航微创诊疗需求日益上升,带动内窥镜配套诊疗器械市场持续扩容。在消化内科领域,国内消化道癌症高发、患者基数大,软镜及镜下活检是诊断的“金标准”,但国内软镜诊断率和开展率仍然较低,发展空间较大。在外科领域,以硬镜为代表的微创外科手术逐步取代了传统手术,随着微创诊疗需求日益上升,将带动内窥镜配套诊疗器械市场持续扩容,我们预测到 2023 年中国内镜诊疗器械和微创外科手术器械及配件市场将分别达到 50.48 亿元和 345.0 亿元。

内镜诊疗器械市场空间测算:我们对现有品种活检钳、软组织夹、圈套器、注射针、高频电刀、超声穿刺活检针、ERCP 类诊疗器械等分别进行远期市场空间测算,预计2025 年内镜诊疗器械市场空间有望达到 63.1 亿元,叠加不断有新的品种推出,内镜诊疗器械市场空间有望突破 100 亿元。

上世纪 80 年代,桐庐出现一些由外地学成回来的技工们建立的小作坊式工厂,代加工一些如鼻窦钳的简单医疗器械。1990 年,原是会计的申屠裕华经过两年经验积累,正式成立了“杭州市桐庐医疗光学仪器总厂”,成为当时桐庐县唯一的医疗器械企业。起初工厂没有生产线,全靠纯手工打磨,产品技术极度落后。意识到人才的重要性后,申屠裕华先后网罗全国光学权威专家白闻喜先生,陈达权总工等人进入麾下,承接国家科研项目,设计开发高新产品。1994 年医光总厂设计的鼻窦内窥镜上市,成为国内第二家硬管内窥镜生产企业并迅速占领市场,鼻窦镜及其配套的手术器械曾一度占国内市场份额的 70-80%,桐庐品牌初露锋芒。

(2)具备较强的扩散效应,对其他产业的增长有广泛的影响

ERCP 手术难度大、费用高,国内 ERCP 手术量增长缓慢。ERCP 属于四级手术,对技术要求很高,医生培养周期需要 3 年左右(普通胃肠镜检查培训需要半年,EMR手术需要 3 个月,ESD 手术需要半年),因此国内 ERCP 医生数量相对匮乏;此外,ERCP 是手术价格最高的消化内镜手术,诊疗器械加治疗总费用在 2-4 万左右。由于医生数量的不足,叠加价格因素影响,国内 ERCP 手术量增长较缓。

(3)持续渗透期:是产品份额的二次扩张。由于医疗器械的发展是螺旋上升的,所以初代产品通常并不完美,需要在现有基础上不断进行改良和进步。产品更新伴随着口碑升级,医生认同度升高,渗透率将加速提升。此外,医保集采会偏好选择处在这一阶段的行业进行带量采购,因为控费降价需要国产替代能力较强的产品来提高对进口品牌的议价能力,比如内镜诊疗器械,产能充足具备规模效应的龙头企业将会显著受益,渗透率将进一步提升。

3)南微医学、安杰思市占率:2018 与 2019 年南微医学、安杰思产品市占率计算方式为:相关产品国内销售额/国内相关产品市场规模*100%,2019 年南微医学EMR/ESD 类国内销售额=2018 年 EMR/ESD 类国内销售额*(1+2019 年南微医学EMR/ESD 类产品增速);2019 年安杰思 EMR/ESD 类国内销售额=2019 年EMR/ESD 类销售额*2019 年安杰思境内收入占比。

桐庐以建设“中国微创外科器械小镇”为目标,是浙江省首个以医疗器械产业为核心的小镇。统计数据显示,近五年来桐庐县医疗器械企业加速聚集,仅 2018 年就新增医疗器械生产经营企业 500 余家,同比增长超 130%,集聚效应非常明显。截至 2019年,桐庐已集聚了超过 1000 家医疗器械企业,其中生产企业 82 家,配套手术器械国内市场份额占有率达 30%以上,诞生了一大批经营医用硬管内窥镜及手术器械的行业龙头企业如康基医疗、天松医疗等。

内镜诊疗器械属于非血管介入类耗材,相对于骨科、血管介入、眼科、口腔类耗材来说规模尚小,参考冠脉支架(省级试点到全国集采间隔 1 年)集采进度,短期全国集采压力不大,仍具备2-3 年的缓冲期。从已经实施集采的品种看,市场规模大、产品特异性低、国产替代能力强的细分产品成为集采偏好品种,因此我们认为软组织夹、活检钳、穿刺器可能成为后续率先开启带量采购的内窥镜配套诊疗器械,这些产品已具备坚实的国产替代基础,国产龙头企业规模优势明显,在集采政策下市占率有望进一步提升。

6)南微医学、安杰思市占率:2018 与 2019 年南微医学、安杰思产品市占率计算方式为:相关产品国内销售额/国内相关产品市场规模*100%,2019 年南微医学软组织夹国内销售额=2018 年软组织夹国内销售额*(1+2019 年南微医学止血及闭合类产品增速);2019 年安杰思软组织夹国内销售额=2019 年软组织夹销售额*2019 年安杰思境内收入占比。

相关文章

相关文章

栏目最新

栏目最新

随机推荐

随机推荐 热门标签

热门标签